Редакция Rucriminal.info с удивлением обнаружила, что в поисковиках вместе с нашим ресурсом часто ищут информацию об отце и сыне Юрии и Алексее Хотине, их офшорах и схеме владения бизнеса. Что и не удивительно. Хотины фактические переплюнули Сергея Мавроди. Они создали структуру переплюнувшую МММ- а иначе банк «Югра» не назовешь. Но вышли абсолютно «сухими» из воды, сохранив все выведенные из банка сотни миллиардов рублей, активы в виде предприятий и объектов недвижимости. А про уголовные дела, связанные с этой парой, кто-нибудь слышал. Все официальные ведомства молчат, как «воды» в рот набрали. В распоряжении Rucriminal.info огромный архив самых разных материалов о Хотинах, их офшорах, офшорных юристах и т. п. Мы не будем особо заниматься разборкой этих документальных завалов и будем их порциями выкладывать подряд. Пусть заинтересованные читатели сами ищут нужную информацию. Вот, кстати, фото этой пары, которые всю жизнь скрывали свои лица

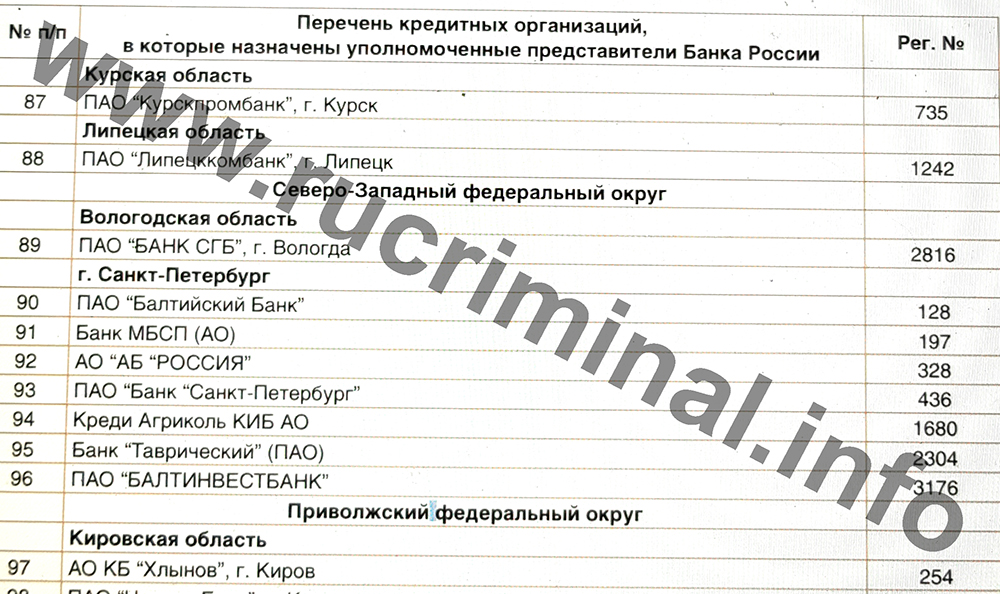

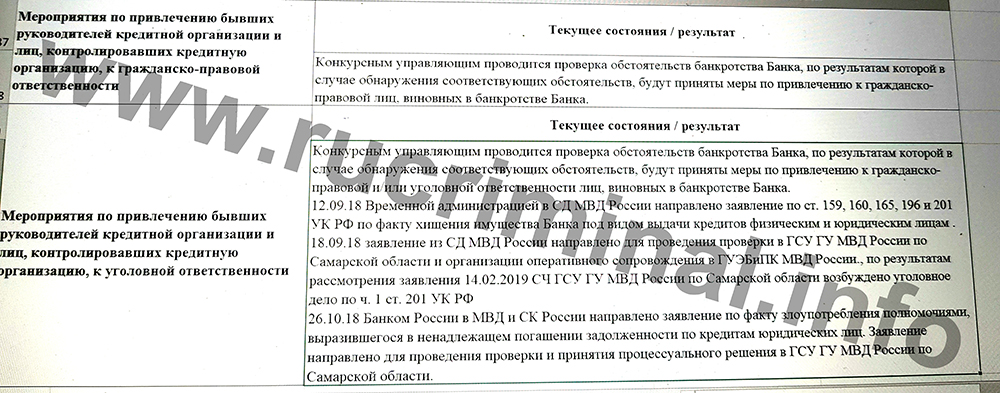

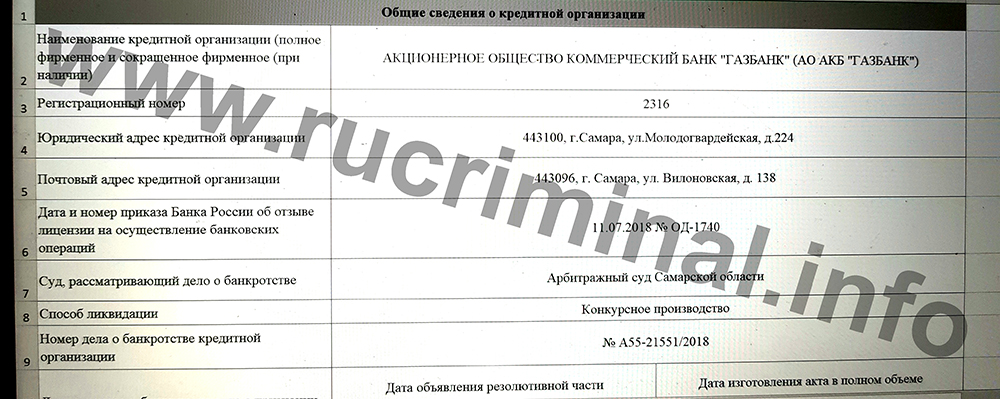

Вот справка на основании которой была начата проверка банка «Югра», закончившаяся отзывом лицензии.

Причиной проверки явилось то, что в ходе мониторинга деятельности ПАО Банка «ЮГРА» по указанным ниже признакам ведется ЦБ на постоянной основе методами компьютерной диагностики и автоматизации. Вмешательство в систему исключено. После того как специальные программы по реперным точкам отмечают превышение одного или нескольких указанных ниже показателей, в ГУ Надзора поступает сообщении о необходимости контроля данного банка. В банк начинают поступать запросы не только по операциям банка, но также начинается сбор информации по контрагентам клиентов банка, которые в подавляющем количестве случаев оказываются «техничками» или «транзитными» или «сервисными» организациями по операциям незаконного обналичивания, выводу денег за границу, технического кредитования и т.д. С этого момента банк включается в группу риска и встает в очередь тематических, плановых или неплановых проверок в зависимости от ситуации.

Учитывая, что у обсуждаемой кредитной организации ПАО Банк «ЮГРА» присутствовали сразу несколько признаков предбанкротной ситуации, ЦБ РФ был вынужден провести проверку данного банка.

Решение о проведении проверки ПАО Банк «ЮГРА» было принято на основании следующей информации о банке, которой располагал ЦБ РФ:.

- Изменения в составе акционеров банка, что характерно при проведении подготовительных мероприятий по выводу реальных владельцев с целью избежать для них юридических последствий перед возможным «сливом» кредитной организации в связи с неизбежным банкротством.

- Искажение финансовой отчетности по выданным кредитам в связи с необоснованным отнесением «технического» кредитного портфеля в более высокую группу с целью снижения резервов из-за недостаточности капитала.

- Попытки банка по выпуску дополнительной эмиссии акций в связи проблемами поддержания размера собственного капитала и соблюдения обязательных нормативов ЦБ РФ.

- Наличие среди клиентов банка организаций, входящих в список ЦБ и РосФинМониторинга «техничек» или «сервисных» организаций, чей совокупный объем выплачиваемых налогов менее 1% оборота по их счетам.

По результатам проверки ПАО Банк «ЮГРА» установлено, что фактически банк банкрот (деньги просто выводились из банка), но окончательное решение не принято. В ходе проверки был обнаружен 2-й баланс, нехватка резервов на сумму 18 млрд. рублей, проблемы с картотекой. Деньги выводились на «технические» фирмы и большая часть была выдана под сомнительные операции и бизнес проекты.

По результатам рассмотрения отчетности Публичного акционерного общества БАНК «ЮГРА» по состоянию на 01.01.2016, на 01.02.2016 и на 01.03.2016, информации банка об оценке кредитного риска по ссудной задолженности юридических лиц и результатам визуальной оценки бизнеса заемщиков, проведенной Банком России в период с 15.03.2016 по 18.03.2016, установлены нарушения банком требований ст. 24 Федерального закона от 02.12.1990 №395-1 « О банках и банковской деятельности» и п.3.12.1 Положения Банка России от 26.03.2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности.

Осуществление 41 заемщиком (список организаций имеется) операций в банке- кредиторе, которые не имеют очевидного экономического смысла, носят запутанный или необычный характер (п.1.5 приложения 5 П положению №254-П)

По данным анализа выписок по счетам 41 заемщика банка и их контрагентов, большинство операций однотипны и имеют схемный характер, наблюдается транзитное движение средств с целью запутывания «цепочек» платежей, прослеживается тесная экономическая взаимосвязь всех заемщиков и их контрагентов, контрагенты заемщиков пересекаются.

Часть кредитов, представленных заемщикам в 2015 году, использована на рефинансирование и обслуживание задолженности заемщиков банка и/или погашение кредитов, выданных другими кредитными организациями.

Отсутствие у 19 заемщиков ( список имеется) в течении более чем трех месяцев фактических выплат сотрудникам или их осуществление в размере ниже официального прожиточного минимума, установленного в субъекте Российской Федерации по месту регистрации заемщика, в расчете на одного занятого ( п.1.14 приложения 5 к Положению №254-П)

Регистрация 32 заемщиков (список имеется) не являющегося собственником или арендатором помещений на срок выше 1 года, по адресу, указанному при гос. Регистрации в качестве места нахождения несколькими лицами, согласно данным, размещенным на официальном сайте Федеральной налоговой службы (п.1.9 приложения 5 к Положению №254-П).

Это часть нарушений. По итогом проверки учитывая наличие реальной угрозы интересам кредиторов и вкладчиков с 01.04.2016 года;

- Вводятся сроком на 6 месяцев ограничения:

- На осуществление следующих операций:

- привлечение денежных средств физических лиц, не являющихся акционерами банка, во вклады в рублях и иностранной валюте (до востребования и на определенный срок). Объем операций ограничивается остатком денежных средств на соответствующих балансовых счетах, сложившимся на дату введения ограничения;

- привлечение денежных средств физических лиц на банковские счета в рублях и иностранной валюте. Объем операций ограничивается остатком денежных средств на соответствующих балансовых счетах, сложившимся на дату введения ограничения;

- открытие банковских счетов физическим лицам, не являющихся акционерами банка, путем заключения договоров банковского счета и банковского вклада. Ограничивается количеством указанных счетов на дату введения ограничения;

- привлечение денежных средств физических лиц в рублях и иностранной валюте путем продажи им собственных ценных бумаг банка (в виде векселей, сберегательных сертификатов, облигаций, чеков и иных ценных бумаг). Объем операций ограничивается остатком на соответствующих счетах , сложившимся на дату введения ограничения.

2. На величину процентной ставки, которую ПАО БАНК «ЮГРА» определяет в заключенных (пролонгированных) договорах банковского вклада, путем установления максимального значения процентной ставки:

- по вкладам в российских рублях – в размере максимальной процентной ставки десяти кредитных организаций, привлекающих наибольший объем депозитов физических лиц (ежедекадно раскрывается на официальном сайте Банка России в информационно-телекоммуникационной сети Интернет

www.cbr.ru), увеличенной на 1,0 процентный пункт;

- по в кладам в иностранной валюте – в размере 3,5 % годовых.

II. Предъявляются к ПАО БАНК «ЮГРА» требование на ближайшую отчетную дату расклассифицировать ссудную задолженность заемщиков (список имеется) в III категорию качества с расчетным резервом на возможные потери в размере не менее 50 % в соответствии с п.3.12.1 Положения №254-П

Так же, ПАО БАНК «ЮГРА» необходимо предоставить на внутремесячные даты (ежедневно) отчетность по формам 0409101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации», 0409118 «Данные о концентрации кредитного риска», 0409123 «Расчет собственных средств (капитала) (« БАЗЕЛЬ III») и 0409135 «Информация об обязательных нормативах и о других показателях деятельности кредитной организации» не позднее третьего рабочего дня, следующего за отчетным. Отчеты по вышеуказанным формам надлежит представлять, начиная с 01.04.2016 в виде электронных сообщений, снабженных кодом аутентификации.

Кроме того, ПАО БАНК «ЮГРА» необходимо в срок не позднее 01.04.2016 предоставить в Отделение Тюмень отчет о принятии настоящего предписания к исполнению.

В целях контроля за выполнением банка требований настоящего предписания в части введенных ограничений надлежит:

- В течении трех рабочих дней с даты получения настоящего предписания предоставить в Отделение Тюмень информацию по состоянию на 01.04.2016 года

- о кол-ве открытых текущих и депозитных счетов физических лиц в разрезе физических лиц акционеров банка и не являющихся акционерами банка;

- об объеме средств, привлеченных по вкладам и банковские счета от физических лиц, а также путем выдачи им собственных ценных бумаг банка в виде векселей в разрезе физических лиц и индивидуальных предпринимателей – акционеров банка и не являющихся акционером банка

2.) Ежедневно представлять отчет о выполнении введенных ограничений, с указанием сведений о количестве банковских счетов физических лиц, не являющихся акционерами банка, и остатков денежных средств на них.

Также банку необходимо сообщить в Отделение Тюмени о выполнении требований раздела II предписывающей части настоящего предписания, представить документы, подтверждающие выполнение установленных в предписании требований (в том числе выписки по лицевым счетам по учету ссудной задолженности и сформированных резервов, копии профессиональных суждений банка об уровне риска по ссудной задолженности заемщиков)-

В соответствии с п.3.12.1 Положения №254-П ссуды, представленные заемщикам-юридическим лицам, не осуществляющим реальной деятельности либо осуществляющим такую деятельность в незначительных объемах в денежном выражении, не сопоставимых с размерами ссуд (совокупности ссуд, представленных данному заемщику), классифицируются не выше, чем в III категорию качества с расчетным резервом не менее 50 %.

В нарушении п.3.12.1 Положения №254-П при оценке ссуд, представленных 41 заемщику (список имеется), банком не учитывались обстоятельства, свидетельствующие о возможном отсутствии у заемщиков реальной деятельности или осуществлении ее в незначительных объемах, установленные приложением 5 к Постановлению №254-П………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………………..

В случае неисполнения настоящего предписания к ПАО БАНК «ЮГРА» могут быть применены иные меры воздействия в соответствии со ст.74 ФЗ «О Центральном банке Российской Федерации»

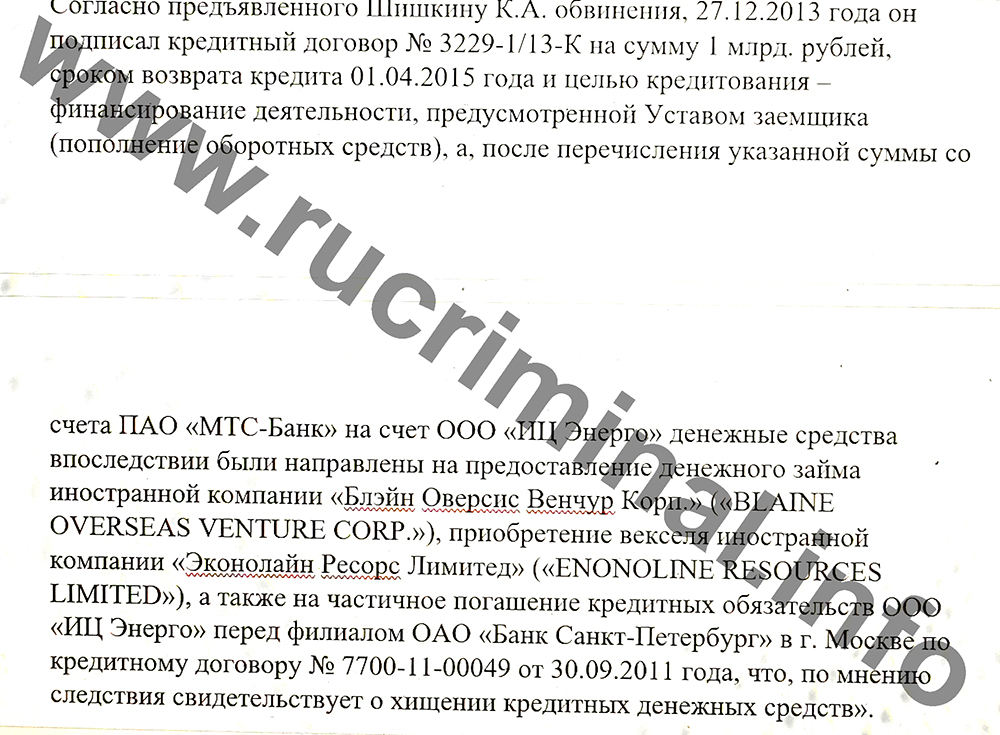

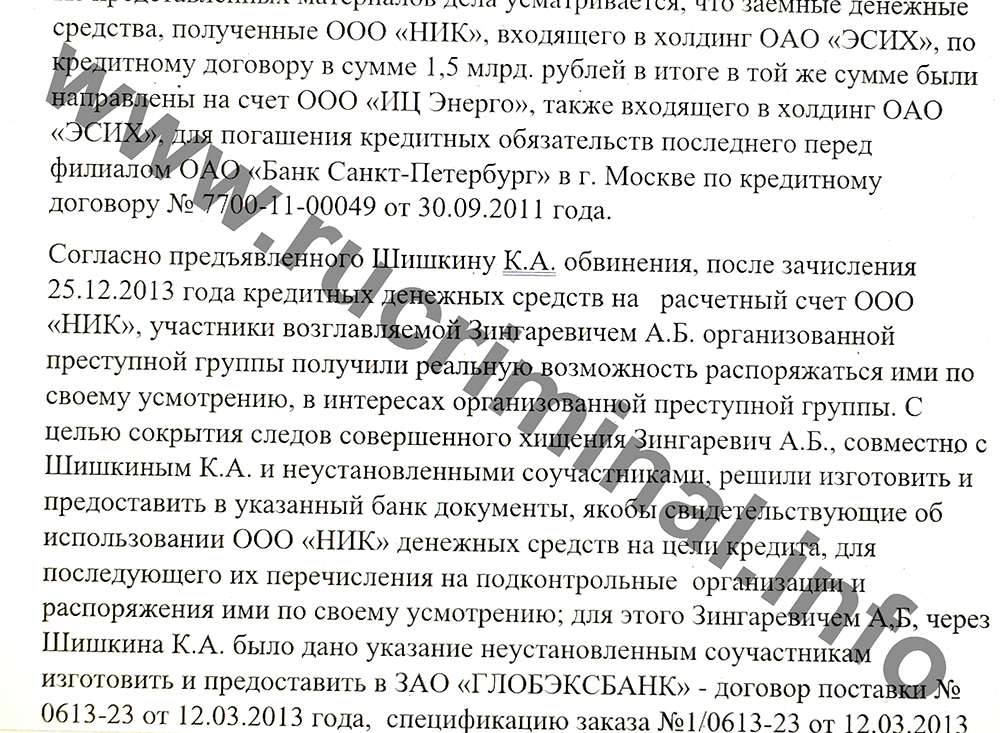

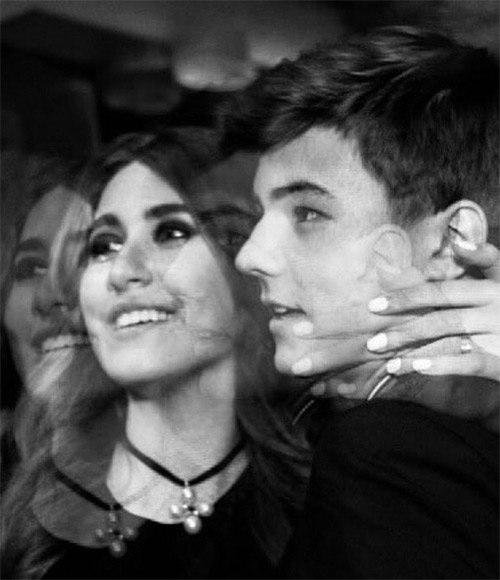

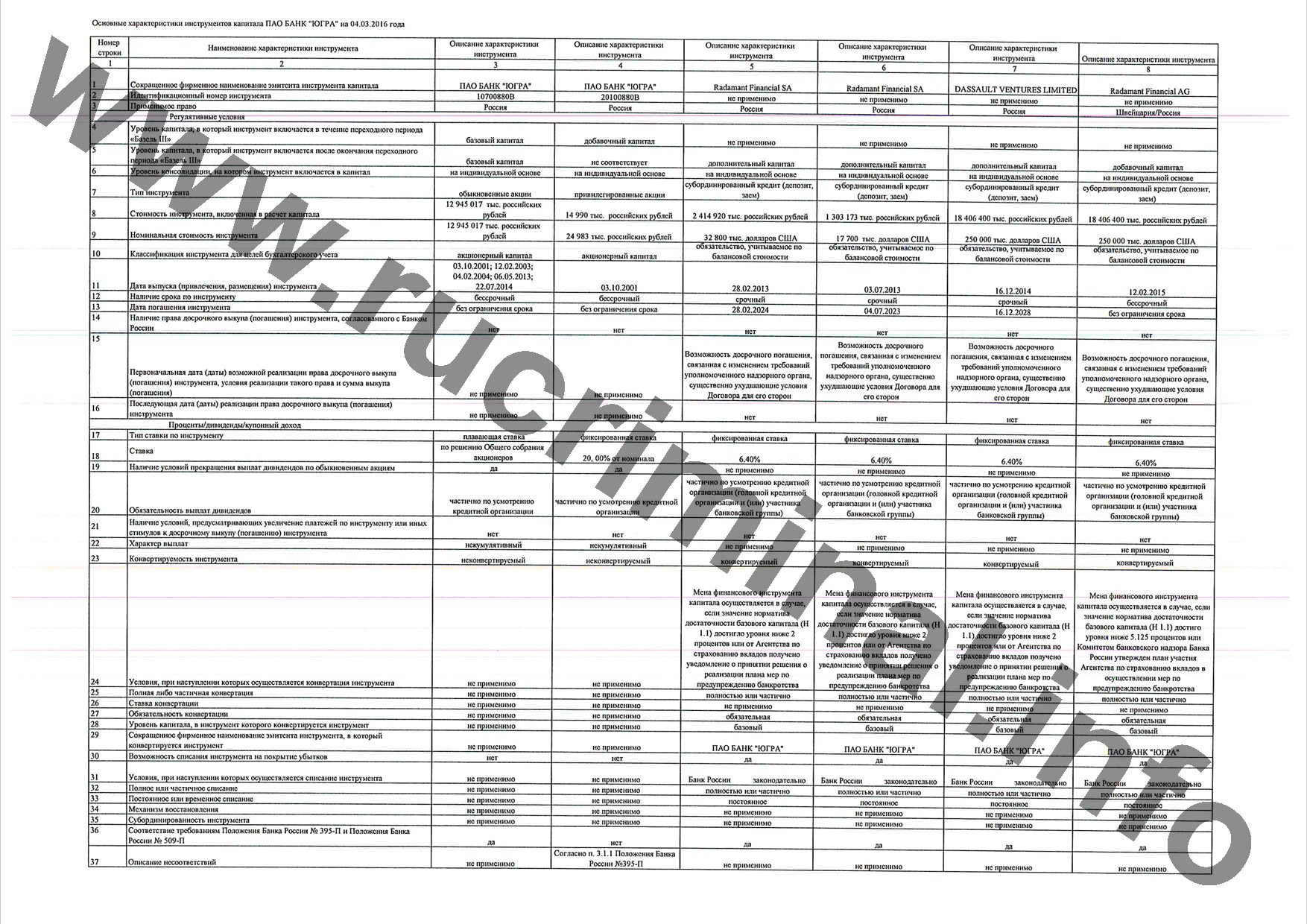

А ВОТ КАК ЮГРА выводила активы и закрывала «дыры» дутыми капиталами.

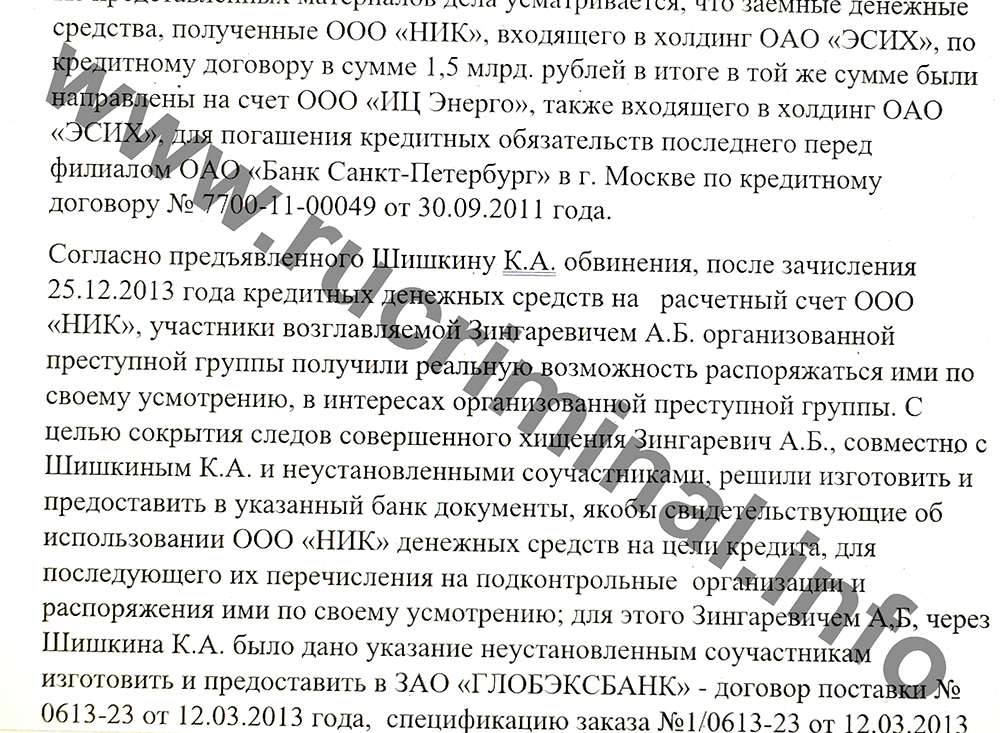

По данным Rucriminal.info, у Юрия и Алексея Хотиных была любимая кипрская фирма Dassault Ventures Limited. В частности, она использовалась отцом и сыном при рейдерских захватах зданий в Лубянском проезде и на Альтуфьевском шоссе. Потом Хотины стали выводить в нее средства, получаемые от сдачи в аренду своих многочисленных помещений. Следующим шагом семьи стал вывод в Dassault Ventures Limited под видом кредитования средств вкладчиков банка «Югра» (подконтролен Хотиным). В результате к 2016 году «дыра» в капитале банка превышает 15 млрд рублей. «Заткнуть» ее отец и сын пытались нехитрым способом: вносили в капитал «Югры» депозиты на крупные суммы, которые якобы разместила в банке фирма Dassault Ventures Limited. В реальности эти депозиты были дутыми и существовали только на бумаге. Понятно, что столь огромную финансову дыру в «Югре» невозможно было сделать только с помощью одной Dassault Ventures Limited. Хотины использовали еще множество фирм и их список есть в распоряжении Rucriminal.info.

Во время проверки банка «Югра», после которой последовал отзыв лицензии, ЦБ РФ выявил 41 фирму-заемщика, операции которых не имеют экономического смысла. Проще говоря, эти структуры очень слабо и неумело пытаются изобразить некую деятельность, а на самом деле являются техническими фирмами, используемыми Хотиными для вывода средств из «Югры» под видом кредитования. Настало время огласить список из 41 фирмы, в которые отец и сын закачивали средства вкладчиков банка: ООО «Дельта-С», ООО «Конкорд», ООО «Ресурс», ЗАО «ДизайнПроф», ООО «Московский завод синтетических моющих средств», ООО «Строительная индустрия», ООО «Янтарь», ООО «Легион», ООО «Марсельский рейд», ООО «Наш катеринг», ООО «ТЕСЕЙ», ООО «Фокус», ЗАО «Ювента-Стиль», ООО «ФОРТУНА», ООО «Автомир», ОАО «БЦ Михайловский», ООО «Канцторг», ООО «Макром», ООО «Приоритет», ООО «Техснабсервис», ООО «Бестторг», ООО «Инвестстрой», ООО «Маркет трейд», ЗАО «Абигейл», ООО «АКРОТЕН», АО «Бизнес-Диалог», ООО «ЭкспоСервис», ООО «ЛендГрупп», ООО «МПТО Красный богатырь», ООО «Техметод», ЗАО «Нижегородский», ООО «ГарантДорСтрой», АО «ФинМаркет», ООО «Мезон», ООО «СтройИнжиниринг», ООО «Орион», ООО «СтройИнвестРегион», ООО «СТРОЙСПЕЦГРУПП», ООО «Строительные Технологии», ООО «Капитал», ООО «Техпромстрой».

То, что Хотины качают средства «Югры» в собственные карманы, видно даже не вооруженным глазом. Они не утруждались покупать новые технические фирмы, а использовали «старые», задействовавшиеся ранее при рейдерских захватах и ставшие ненужными.

ООО «Московский завод синтетических моющих средств» (МЗ СМС), получающее кредиты от банка «Югра», было создано в 2000 году для участия в захвате зданий двух заводов - МЗ СМС и Московского мыловаренного завода ( одни из первых полученных Хотиными объектов в столице). Сейчас на месте этих двух заводов находится бизнес-центр «Капитал». Его название присутствует в названии другой фирмы-заемщика — ООО «Капитал». После захвата объектов, фирма «МЗ СМС» еще четыре года задействовалось Хотиными, а с 2005-2006 годов стала фактически «мертвой» и не вела почти никакой деятельности. «Ожило» ООО «МЗ СМС» для получения денег от банка.

«ФинМаркет» одна из хотинских «прослоек», которая одно время занималась сбором платежей у арендаторов принадлежащих отцу и сыну бизнес-центров, в том числе центра «Ривер Сайд». Поскольку Хотины «кидают» всех арендаторов, в частности не возвращают им обеспечительные взносы за два месяца аренды, то подобные фирмы-сборщики приходится постоянно менять из-за огромного числа претензий и исков. Когда «ФинМаркет» отслужил и стал ненужным, он пригодился для перевода на его счет средств «Югры». Одно время сбором средств с арендаторов центров, которыми владеют Хотины, занимался и другой заемщик- ООО «Техметод». Его гендиректором числилась Майя Сергеевна Аланджий , которая по совместительству являлась и номинальным владельцем 9,42 % банка «Югра». Номинальной, так как банк длительное время принадлежит семейству Хотиных, но сами они прятались за спинами своих подчиненных, на которых и оформилии акции. Под огромным нажимом ЦБ РФ в 2016 году Алексей Хотин признал, что именно он контролирует свыше 52 % банка «Югра».

Кстати, упомянутый ранее БЦ «Ривер Сайде» значится адресом значительной части заемщиков банка, в частности ЗАО «Абигейл». «БЦ Михайловский», «Нижегородский», «Красный богатырь»- это названия бизнес-центров, принадлежащих Хотиным. А одноименные фирмы, оформленные на подставных лиц, использовались в разное время в деятельности этих объектов. В бережливой семье Хотиных даже использованные технические фирмы не пропадают и потом они были задействованы для выводы активов банка «Югра».

В результате ЦБ РФ пришел к выводу, что у всех этих фирм-заемщиков «Югры» отсуствует реальная деятельность или она осуществляется в незначительных объемах.

По данным Банка России, благодаря таким заемщикам, у «Югры» нехватка резервов на сумму 18 млрд. рублей.

Продолжение следует

Арсений Дронов